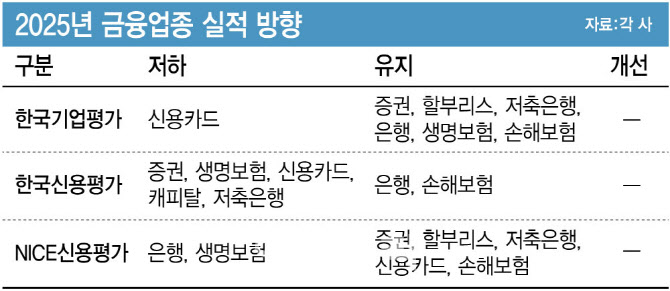

|

생명보험업의 경우 금리 인하기에 자본관리 부담이 커질 것이란 전망이다. 금리가 하락하면 자산 증가 속도보다 부채 증가 속도가 더 빨라 자본이 감소하고 건전성 지표인 지급여력비율(K-ICS·킥스) 하락이 불가피하다.

채영서 한신평 연구원은 “보험부채의 높은 금리 민감도로 금리 하락에 따른 자본관리 부담이 확대될 것”이라며 “저축성보험 판매 감소와 변액보험 수요 축소로 수입보험료 성장세도 둔화를 예상한다”고 밝혔다.

지난해까지만 해도 부동산 프로젝트 파이낸싱(PF) 여파로 실적 저하 업종으로 꼽혔던 증권업, 저축은행업 등은 한숨 돌린 분위기다. 금리 인하로 인해 추가적인 영업실적 저하 가능성이 낮기 때문이다.

증권업은 금리 하락으로 인해 채권 평가 이익 증가, 발행어음 등으로의 자금 유입 확대 등으로 수익 증가를 이룰 것으로 내다봤다. 다만 트럼프 행정부 출범, 국내 경기둔화 등 증시환경 불확실성이 여전하다. 또 내년에도 PF와 해외부동산 익스포저(위험노출액) 부실 규모가 실적 측면에 여전히 부담 요인으로 작용할 전망이다.

신평사들은 환경변화에 대한 대응능력을 내년도 금융업종 신용평가의 모니터링 변수로 꼽았다. 통화정책이 긴축에서 완화 기조로 전환했고, 미국에서는 트럼프 행정부 2기 출범을 앞두고 있다.

이혁준 NICE신평 본부장은 “거시경제환경 측면의 많은 변화에 어떻게 대응하는가에 따라 실적이 변동될 것”이라며 “긴축적 통화정책 하에서 수익성과 자산건전성이 저하됐던 회사의 실적이 회복되는지 확인이 필요하다”고 설명했다.

![[슬롯 머신 게임] 불길 휩싸인 여객기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900445t.jpg)

![[슬롯 머신 게임]출렁이는 환율 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900259t.jpg)

![[슬롯 머신 게임]겨울아 반가워](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900232t.jpg)

![[슬롯 머신 게임]윤 대통령, '공수처 3차 소환 불응'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900095t.jpg)

![[슬롯 머신 게임]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[슬롯 머신 게임] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[슬롯 머신 게임] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[슬롯 머신 게임] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[슬롯 머신 게임] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[슬롯 머신 게임]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[슬롯 머신 게임]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)